Consideraciones preliminares

Los seres humanos necesitamos entender y gobernar los fenómenos relacionados con la Economía, cuyo objeto como ciencia social, es estudiar la forma de organizar la sociedad para producir: conocimientos, servicios y bienes económicos que son escasos, considerando los procesos de: producción, distribución, comercialización y consumo, para generar bienestar y satisfacer las necesidades de las personas de forma sostenible en el tiempo.

La historia indica que la economía fluctúa de manera cíclica, pasando por períodos de expansión o depresión, que han generado tanto euforia como sufrimiento a los ciudadanos y en muchos casos inestabilidad o guerras en diversas regiones y en diferentes épocas, cuando todo falla.

A pesar de existir muchas mentes brillantes que han dedicado tiempo y esfuerzo tratando de entender y manejar las leyes económicas y cómo predecir su comportamiento, las naciones no han podido lograr que los ciclos económicos sean suaves y que no terminen en colapsos catastróficos, con lentas recuperaciones.

Para estabilizar y recuperar las economías colapsadas, hay que revertir las políticas económicas (fiscales y monetarias) que produjeron los colapsos, puesto que esas políticas económicas se basan actualmente en la aplicación de dos teorías predominantes que contienen algunas verdades relativas, pero en la práctica han demostrado ser ineficaces y fracasan en el mediano y largo plazo.

A continuación expongo un resumen y un análisis de dos teorías económicas vigentes actualmente, que aunque sean muy respetables son incompletas y en el próximo artículo propondré una tercera teoría alternativa.

El Keynesianismo

Esta teoría promueve la fuerte intervención del Estado para aplicar políticas fiscales y monetarias, en el control de indicadores macroeconómicos tales como son: tasa de inflación, tasa de desempleo y tasa de crecimiento del Producto Interno Bruto (PIB), manejando las variables que componen la Demanda Agregada (DA = total de bienes y servicios requeridos por un país, a determinado nivel de precios, durante un período de tiempo específico) que es una función multivariable, expresada mediante la fórmula siguiente:

DA = C + I + G + X

Donde:

C = Consumo de los hogares

I = Inversión de las empresas

G = Gasto del gobierno

X = Exportaciones netas (exportaciones menos importaciones)

De acuerdo con esta teoría, si se desea aumentar el PIB y por ende expandir la Oferta Agregada, se debe incrementar la Demanda Agregada, mediante la aplicación de políticas fiscales como son: disminuir los impuestos para que las familias dispongan de más dinero y crezca el Consumo y por otra parte, aumentar el Gasto del gobierno.

Desde el punto de vista monetario, sugiere disminuir la tasa de interés para que haya más Inversión del sector privado y aumentar la liquidez monetaria, para que el gobierno pueda financiar el Gasto público.

Del lado cambiario, sugiere devaluar la moneda para favorecer las exportaciones.

La aplicación de estas medidas en el sentido indicado anteriormente debería generar incremento de la inflación y disminución del desempleo.

Por tanto, para disminuir la inflación habría que cambiar el sentido de las políticas fiscales y monetarias que hicieron crecer ese indicador, mediante la contracción de la Demanda Agregada, es decir, se debería: aumentar los impuestos para reducir el Consumo, aumentar las tasas de interés para contraer la Inversión, disminuir el Gasto público y revaluar la moneda.

Un problema subyacente a la aplicación de estas reglas, es que justifican que los gobiernos gasten sin medida ni control e incluso que promuevan populismos y burocracias improductivas, creyendo que con estas prácticas llevadas al límite, se hace crecer el PIB y el empleo y por tanto, fuerzan a los bancos centrales a crear cantidades astronómicas de dinero irredimible de la nada y sin respaldo, mediante: la impresión de billetes, la generación de dinero digital y la creación de depósitos (Base Monetaria) o peor aún, dándole una franquicia a los bancos comerciales, para usar una regla llamada reserva fraccionaria.

La reserva fraccionaria les permite a las entidades financieras otorgar créditos con dinero virtual adicional que no existe físicamente y que no hace parte de la Base Monetaria, con lo cual se lleva a niveles exponenciales a la Liquidez, lo que genera más inflación, por el crecimiento de la burbuja en la masa monetaria y a la vez por la disminución del PIB, debido a que cuando el dinero pierde su valor interno y externo, la Demanda Agregada crece por el Consumo al principio, pero luego decae por la pérdida del poder adquisitivo del dinero y además los factores de la producción pierden su interés en invertir y producir, por ser remunerados con una moneda sin valor.

Desde otra visión monetaria, se puede obtener el Valor del Dinero (V) despejando de la fórmula de Irving Fischer:

V = PIB/Liquidez

Esta fórmula muestra que, si el PIB no crece en la misma proporción que crece la Liquidez, el valor del dinero tiende a cero, lo que genera singularidades que hacen colapsar a la economía y una explicación más profunda de este postulado la expuse en mi blog de Economía, el 25 de agosto de 2013 en: La teoría de los efectos de la liquidez monetaria sobre la Demanda y Oferta agregadas.

Otras formas de financiar el gasto público son: el endeudamiento, que compromete el futuro de las nuevas generaciones a quienes se les traspasa la responsabilidad de pagar un dinero que sus antecesores gastaron o malversaron; el aumento de los impuestos por la voracidad fiscal para sostener burocracias improductivas, lo que produce la contracción del Consumo y por último, la devaluación permanente de la moneda, que lleva al envilecimiento de los salarios reales de los ciudadanos y termina generando más inflación y recesión, que a su vez conducen a hambrunas, escasez, miseria y migraciones, que causan el desprestigio de los gobiernos y la pérdida de su popularidad.

El Monetarismo

Es la otra teoría económica predominante, proviene de la Escuela Austríaca, fue creada por Milton Friedman y sus postulados se basan en recomendar el reemplazo de las políticas monetarias sugeridas por el keynesianismo, usando reglas monetarias más sencillas, de manera que las autoridades monetarias aumenten la cantidad de dinero en circulación de forma regular y estable, de acuerdo con el crecimiento económico, lo cual es ciertamente deseable, pero aun así el incremento permanente de la oferta monetaria y la existencia de la reserva fraccionaria por parte de los bancos comerciales, conduce también a la creación de burbujas de liquidez.

Por otra parte, en esta teoría adquiere relevancia la frase tomada del francés “Laissez faire et laissez passer, le monde va de lui même = dejen hacer, dejen pasar, el mundo va solo” que conduce al libre mercado, sin ningún tipo de regulación por parte de los gobiernos, lo cual a pesar de ser deseable es una utopía que solo funcionaría en un mundo ideal, porque en la naturaleza humana existen debilidades, que hacen perder el sentido de la equidad a la gente y así aparecen perversiones tales como la especulación comercial o financiera, que si no se controla, genera también inflación y lo peor es que los productores reales, al ver que obtienen más beneficio quienes especulan que quienes producen, optan por dejar de producir, con lo cual se contrae el PIB, lo que también genera inflación.

Además, otra perversión con esta teoría, es la creación de controles solo para algunos y el libre mercado para muy pocas castas privilegiadas apoyados por políticos corruptos, que pueden hacer lo que se les ocurra, excluyendo a las grandes mayorías, lo cual conduce hacia más inflación. Tal es el caso de aberraciones como son el control de cambios y el rentismo, que consiste en pedir créditos, comprar divisas u otros activos reales o ficticios como son las acciones de empresas quebradas e improductivas o criptomonedas y licuar las deudas con devaluaciones e inflación, estafando a: ahorristas, trabajadores y productores, sin producir ningún beneficio útil a los países.

La Paradoja

A primera vista pareciera que las afirmaciones sobre la generación de inflación por la expansión exponencial e irracional de liquidez no son verdaderas, debido a que: Japón, Reino Unido, Estados Unidos y la Zona Euro mantienen inflaciones cercanas o menores al 2% o incluso deflaciones y están permanentemente expandiendo la liquidez de manera ilimitada; pero lo que ocurre es que al ser sus monedas consideradas como únicas monedas de reserva mundial, son aceptadas «por ahora» por todas las economías del mundo y por lo tanto se podría considerar que el PIB para esas naciones es toda la producción mundial, debido a que pueden importar todos los bienes y servicios que deseen, solo generando ilimitadamente dinero fiat sin respaldo tangible y otorgando créditos sin regulaciones adecuadas, expandiendo así temporalmente su Oferta Agregada, pero teniendo: altos índices de desempleo, recesión, deflación, tasas de interés negativas, PIB que no crece, deudas irredimibles, inmigraciones no deseadas y otras distorsiones de tipo económico y social, por haber caído en una trampa de liquidez, creyendo ingenuamente que han encontrado la fuente eterna de la riqueza, con un dinero ficticio que es irredimible, pero que ha llevado a la ruina a grandes imperios del pasado.

Adicionalmente a los fenómenos perversos anteriormente mencionados, también la inflación de esos países emisores de reservas, se transfiere hacia los países productores y exportadores de materias primas y otros bienes transables, que no son emisores de monedas de reserva, cuyo dinero es devaluado permanentemente, para tratar de hacer sus “exportaciones competitivas”, arruinando a sus ciudadanos con salarios reales pírricos, que en algunos casos extremos llegan a situaciones de neo esclavitud o haciendo que sus connacionales se vean obligados a emigrar hacia otros países, en busca de mejores niveles de vida, aunque en algunos casos terminan perdiendo su vida.

Por otra parte, se debe considerar que actualmente hay intentos globales de eliminar el dinero en forma de billetes o monedas, con diversas justificaciones tales como son: control del terrorismo, control del narcotráfico, control del contrabando, control de la corrupción, etc, para reemplazarlo por dinero digital, sustituyendo el manejo de los volúmenes exorbitantes de papeles sin valor, por registros digitales, con lo cual se benefician únicamente quienes emiten dinero, ya sean los bancos centrales o los bancos comerciales, porque el señoreaje que es la diferencia entre el valor nominal y el costo de papel y tinta en el caso de los bancos centrales o todo el valor nominal, más los intereses cobrados en el caso del dinero generado por los créditos de los bancos comerciales, se convierte en ganancia absoluta para los emisores de dinero, con el riesgo subyacente de que al no existir el dinero en forma física, esta deficiencia sea usada para: confiscar, expoliar, extorsionar, excluir o esclavizar a los ciudadanos mediante el sistema de pagos por razones políticas o de otra índole, creando una forma de dominación económica sobre las poblaciones, como lo son en la actualidad los controles de cambios y la satanización de la posesión de divisas, para que los sistemas financieros y los especuladores sigan inmersos en la trampa de liquidez que han creado, la cual es insostenible.

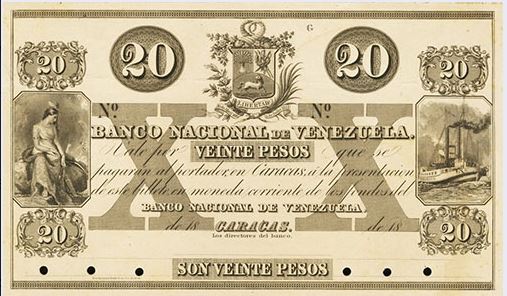

La historia ha demostrado que cuando la economía de los países colapsa y cuando todo falla, los gobernantes terminan culpando a los demás de sus errores, marginando a diversos sectores de sus connacionales o haciéndole la guerra a sus poblaciones o a otras naciones. Finalmente, unas breves palabras sobre Venezuela, donde sus primeros bancos fueron: una sucursal del Banco Colonial Británico, creado el 29 de julio de 1839 y cerrado el 30 de junio de 1850, cuyo capital era extranjero y el Banco Nacional de Venezuela, creado el 17 de mayo 1841 y cerrado el 30 de junio 1852, cuyo capital era local, siendo una parte del gobierno y la otra parte del sector privado; quienes debido a la falta de circulante, emitían billetes sin suficiente respaldo en metálico, que cambiaban por las pocas monedas de oro y plata que circulaban después de la guerra de la Independencia, pero debido a sus praxis de producir billetes en exceso para cambiarlo por metales nobles, solo duraron 11 años en el ejercicio al haber corridas bancarias, pues sus pocos clientes empezaron a repudiar los billetes y al parecer esa praxis está de regreso con la banca actual, al querer solo cambiar las divisas de sus clientes por billetes o dinero digital nacional que no conservan el valor, lo cual no es ninguna gracia y en nada contribuye a la recuperación nacional.