La reforma de la Ley del Impuesto a las Grandes Transacciones Financieras, que entró en vigencia el 28 de marzo, sigue generando confusión, incertidumbre y una serie de complicaciones tanto entre los comerciantes como entre los compradores venezolanos.

Esa ley existe desde 2016, pero las recientes modificaciones han generado una serie de críticas debido, principalmente, a dos factores. El primero es la inclusión de las personas naturales como contribuyentes de ese impuesto; y el segundo, la imposición del tributo a las operaciones en moneda extranjera.

Pago del impuesto a las grandes transacciones financieras ante sujetos pasivos especiales

De acuerdo con la ley, las operaciones sobre las que recae el tributo de 3% son las que involucren pagos con moneda extranjera ante establecimientos comerciales calificados como sujetos pasivos especiales (SPE), también conocidos como contribuyentes especiales. Es decir, las compras en comercios que no estén calificados por el Seniat como SPE no generan el impuesto a las grandes transacciones financieras.

Sin embargo, desde la entrada en vigencia de la nueva normativa se han difundido denuncias sobre el cobro del gravamen en establecimientos que se duda que deban hacerlo, como en el caso de las estaciones de servicio.

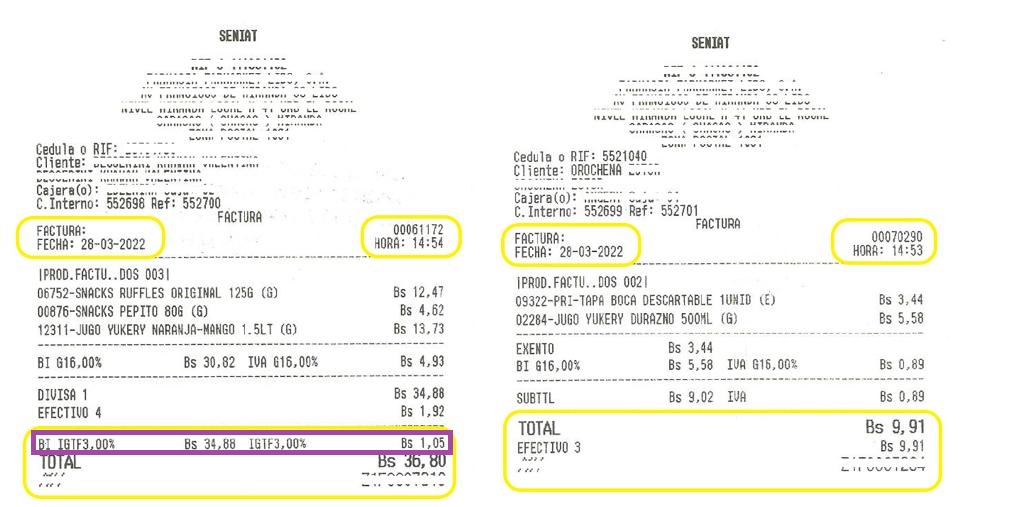

Por tal razón, El Nacional entrevistó al consultor y auditor tributario Héctor Orochena. Indicó que la factura es el mejor mecanismo que tienen los compradores para saber si un establecimiento está calificado como sujeto pasivo especial.

La factura

«Los contribuyentes especiales están obligados por la providencia 0013 a dejar constancia en la factura del impuesto que le están cobrando a quien paga en moneda extranjera», dijo Orochena.

Insistió en que si una empresa no es contribuyente especial no podrá reflejar en la factura el monto del impuesto a las grandes transacciones financieras. Y, por tanto, si lo cobra estaría incurriendo en un acto ilegal que acarrea multas por parte de la administración tributaria.

«Lo que pueden hacer las personas naturales, cuando están pagando, es exigirle al vendedor, a la empresa, al establecimiento, que deje constancia en la factura del impuesto a las grandes transacciones financieras que les cobraron. Así lo establece la providencia 0013 y eso es lo procedimentalmente legal», afirmó.

Agregó que si los establecimientos se niegan a entregar factura o si emiten una factura que no refleja el impuesto a las grandes transacciones financieras, el comprador debe negarse a pagarlo.

Suspensión de cobros en divisas

Orochena explicó que esa disposición que obliga a los SPE a reflejar el impuesto a las grandes transacciones financieras en la factura es la razón por la cual diversos establecimientos decidieron dejar de recibir pagos en divisas.

«Esa es una posición absolutamente responsable de estas empresas porque ellas saben que están obligadas por la ley a reflejar la percepción. Y, básicamente, el problema es que no tienen máquinas fiscales para registrar esa operación. Entonces no encuentran forma de dejar documentado el cobro del impuesto», expuso.

- «No se van a hacer ricos nuevamente»: Elvis Amoroso amenaza con sanciones a quienes no acepten dólares para evitar el IGTF

- Consecomercio: «Más de 75% de los establecimientos no han podido aplicar el cobro del IGTF»

¿Qué son los sujetos pasivos especiales?

El especialista explicó que cualquier empresa que tenga ingresos anuales superiores a 30.000 unidades tributarias es susceptible de ser considerada por el Seniat como sujeto pasivo especial.

«Pero ser contribuyente especial requiere una notificación previa de parte de la administración tributaria. Es decir, no por alcanzar el tope que establece la providencia automáticamente se pasa a ser contribuyente especial. Se requiere la notificación del Seniat», aclaró.

Ley de Impuesto a las Grandes Transacciones Financieras que pecha las operaciones pequeñas

Teóricamente, debería considerarse como sujetos pasivos especiales a empresas con volúmenes de ingresos y de operaciones elevados. De allí que este tipo de contribuyentes esté obligado a pagar el impuesto a las grandes transacciones financieras y el impuesto a los grandes patrimonios.

El problema radica, sin embargo, en que aunque ambas leyes incluyan el término grande están generando impuestos sobre empresas medianas o pequeñas, que ni realizan transacciones elevadas ni poseen grandes patrimonios. A lo que se suma que el impuesto a las grandes transacciones financieras obliga a pagar a las personas naturales independientemente del tamaño de la transacción, sino en función de la moneda que utilice.

Unidad tributaria en 0,02 bolívares

Todo esto ocurre debido a la subvaloración de la unidad tributaria.

«Desde el año 2007 en adelante la administración tributaria ha venido subvalorando la unidad tributaria (UT). Esta subvaloración es precisamente el gran problema que tenemos hoy día con los contribuyentes especiales. Por ejemplo, si tienes ingresos por 30.000 unidades tributarias a 0,02 bolívares cada UT, cualquier empresa que haya vendido 600 bolívares el año pasado tiene la posibilidad de ser calificada como contribuyente especial», explicó Orochena.

Y destacó que en ese contexto la administración tributaria notifica a muchas empresas como contribuyentes especiales que no deberían ser consideradas como tales.

«La gran mayoría de las empresas que han sido notificadas como SPE en los últimos dos años son relativamente pequeñas, que no tienen la cualidad tributaria para ser consideradas como gran contribuyente y menos como contribuyente especial», reiteró.